Skat mener, at indtægten ved udlejning af din bil gennem Gomore og lignende tjenester er skattepligtig. Men reglerne er forvirrende, mener skatteekspert.

Hvis du lejer din bolig ud gennem Airbnb eller tilsvarende portaler, vil indtægten i de fleste tilfælde være skattefri. Og tjener du så meget på udlejning, at du alligevel skal betale skat, er reglerne for opgørelse af det skattemæssige overskud ganske enkle.

Tilsvarende gælder desværre ikke, hvis du lejer din bil ud gennem GoMore eller lignende firmaer, oplyser revisionsfirmaet BDO.

"Her har Folketinget endnu ikke kunnet besinde sig til at fastsætte enkle regler. Det betyder, at der skal betales skat af hver eneste krone, der tjenes, og at opgørelsen af det skattemæssige overskud er ganske kompliceret," lyder det fra Lars Ødum, der er direktør og skatteekspert i BDO.

Skat har for nylig offentliggjort et udkast til et såkaldt styresignal, hvori de prøver at forklare reglerne, oplyser han, men Lars Ødum er ikke imponeret af kvaliteten af det udsendte.

"Det er givetvis lavet i den bedste hensigt, men er på flere punkter så upræcist, at næppe ret mange forstår, hvad der helt nøjagtig menes. Det rettes der forhåbentlig op på i den endelige udgave," skriver han i en kommentar.

Styresignalet fastslår dog ganske klart, at bilejere, der lejlighedsvis udlejer deres private bil, ikke anses for at drive erhvervsmæssig virksomhed i skattemæssig forstand, forklarer han. Det betyder ifølge eksperten, at underskud ikke kan fratrækkes, og at overskud beskattes som personlig indkomst, men uden at der skal betales arbejdsmarkedsbidrag. Marginalskatten ender dermed på omkring enten 38 eller 53 procent afhængig af, om den samlede indkomst ligger under eller over topskattegrænsen.

Besværlig opgørelse

Et korrekt opgjort overskud kræver, at du fra første øjeblik – altså fra og med den dag, hvor du første gang udlejer din bil - holder styr ikke bare på dine lejeindtægter, men også på alle dine udgifter vedrørende bilen. Og ikke kun biludgifterne i udlejningsperioden, men for hele året.

Du skal også finde ud af, hvad din bil er værd dels på starttidspunktet og dels ved årets udgang. Dette for at kunne udregne værditabet på bilen i årets løb.

Og endelig skal du holde styr på, hvor mange kilometer bilen samlet kører i udlejningsperioderne såvel som på hele året. Det kræver et kørselsregnskab.

Dette skal du bruge til at udregne din fradragsbrøk. Altså den andel af dine samlede udgifter (inklusive værditab), som du kan modregne i din lejeindtægt. Hvis din bil samlet har kørt 15.000 km, heraf 3.000 km under udlejning, kan du fratrække 20 procent (3/15) af dine udgifter.

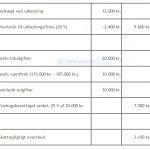

Lars Ødum har opstillet et eksempel på et kørselsregnskab, hvor bilen har kørt 16.000 km i årets løb, hvoraf de 4.000 km er kørt under udlejning. Det giver en fradragsprocent på 25.

For nemheds skyld forudsætter han, at du begynder din udlejningsvirksomhed allerede ved årets begyndelse, og at du lejer ud hele året.

Det antages, at din bil har en handelsværdi på 115.000 kr. ved årets start og en værdi på 105.000 kr. ved årets slutning.

Og endelig forudsætter han i eksemplet, at den samlede indtægt ved udlejning har udgjort 12.000 kr., og at årets samlede udgifter til ejerafgift, forsikring, brændstof og vedligeholdelse (værkstedsregninger, dæk mv.) løber op i 20.000 kr.

Den sværeste post i regnskabet er ifølge Lars Ødum værditabet, som nødvendigvis må fastsættes efter et skøn. Det kan opgøres ved fx at undersøge bilens handelsværdi på Bilbasen eller en anden internetportal for biler ved årets begyndelse henholdsvis slutning.

Helt uoverskueligt

De beskrevne regler opfattes næppe af mange som et incitament til at selvangive et korrekt overskud ved udlejning af privatbilen, mener Lars Ødum fra BDO:

"Personer, der måske kun udlejer deres bil nogle ganske få gange om året, vil formentlig anse det for helt uoverskueligt, at de skal holde styr på deres biludgifter for hele året for at kunne udregne det beløb, som de kan modregne i lejeindtægten."

"Det eneste rigtige vil efter vores opfattelse være, at fastsætte en fradragsberettiget kilometersats – fx identisk med satsen for den skattefrie kørselsgodtgørelse – og supplere med en skattefri bundgrænse, som det kendes fra udlejning af boliger," slår han fast.

Læs også: Se bilerne med mindst værditab